Topics 2002年1月 次へ

31日 医療費の高騰

30日 人事部再考(再興)

29日 若者受難の時期

28日 自己責任原則はどこに

27日 出生率の見直し

26日 401(k)の見直し議論

25日 Website立ち上げ記念日

31日 医療費の高騰 Source : Employment Cost Index

労働省から、2001年12月のEmployment Cost Indexが発表になった。これによると、2001年の全体のcompensationは、4.1%上昇したとのことだ。中でも、医療関係経費の伸びが、8.7%とすごい伸びになっている。昨年の医療関係経費の伸びも8.5%だから、たった2年で18%も伸びたことになる。

90年代、アメリカ企業は、こぞってHMO (Health Maintenance Organization) と契約し、医療費の抑制に成功したかに見えた。しかし、好景気の中、従業員側のHMOに対する不満に応える形で、旧来型の出来高払い方式の保険に戻ったり、被保険者が医療機関や医師を選択できるようにしてきた。また、HMOによる診療拒否が訴えられるケースも相次ぎ、現在ではHMOとの契約割合は2割程度と言われている。

単純に2000年までは、未曾有の好景気が続いていたため、経営者側も寛容になっていたし、またならなければ従業員を引きとめたり、優秀な人材を確保したりできない状況であった。なにせ現役世代に公的医療保険制度がないアメリカでは、従業員が最大の関心を持つbenefitはhealth careだからだ。

しかし、今年は環境ががらりと変わっている。景気は悪い。企業収益も高まらない。大量のLay offが次々と行われる。そういう中で、医療費が高騰しているわけだから、企業側の対応も大きく変わっている。

企業側の当面の対策としては、従業員の医療保険料の負担割合を上げる、対象となる家族の人数を制限する、窓口負担の割合を高める、免責額を引き上げる、など、主に従業員側に負担増を求める形となりそうだ。

また長期的には、「確定拠出型」医療保険 (DC Health Care) という手法も注目されている。これは、企業側の負担を絶対額または給与の一定割合で固定し、その中で従業員が自分のライフスタイルにあった医療保険の組み合わせを選択するという仕組みだ。詳しくは、EBRIのIssue Brief No. 231(March, 2001)(本文は有料)をご覧いただきたい。企業側の負担はこれでかなり固定化できるものの、医療費そのものが高騰していれば、従業員の負担は増えざるを得ない。

不況が長引けば、かつてのような自由度のないがちがちのHMO方式に戻って、コスト管理を厳しくする企業も増えてくるだろう。また、昨年夏まではかなりの盛り上がりを見せた、患者の権利法 (Patients' Bill of Right) が成立すれば、さらに保険料が高騰する事が見込まれるので、いっそのこと医療保険をbenefitから落とそうという企業も出てくるだろう。大企業では当たり前のように提供されている医療保険も、今後はそうはいかなくなるかもしれない。

企業経営が苦しい環境の中で、医療保険を継続し、従業員の生産性の改善につなげるためには、HR部門のさらなる知恵が必要とされているようだ。ちなみに、コンサルタント会社AONは、こんな提言をまとめている。

30日 人事部再考(再興) Source : Cost Effectiveness through Retirement Solutions (Watson Wyatt)

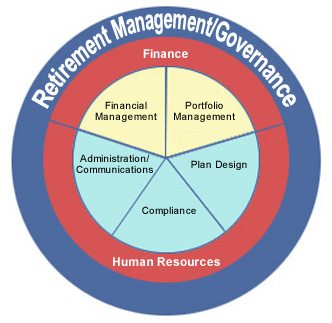

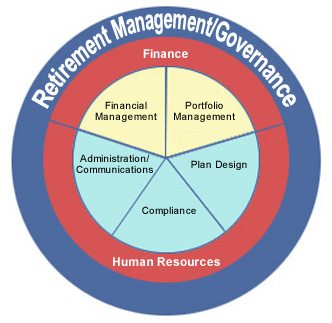

記事の内容は、「いろいろな側面からコスト対効果を高めましょう」というもので、別に何ということはないが、この図が気に入ったので取り上げてみた。

アメリカの企業では、企業年金について、Human Resources部門とFinancial部門が、協調してことに当たっている。経営学の教科書を読んでいても、HR部門とF部門は切っても切り離せないという事を口酸っぱく繰り返している。この図は、その精神を見事に表している。

かつてアメリカ企業では、人事・雇用関係を所掌する部門を、Personnel Departmentと呼んでいたそうだ。現在は、Human Resourcesという呼称が一般的になっている。人材を活かす、資金調達とのバランスに配慮する、経営方針と密着した人事戦略を考える、そういう意味が込められているようだ。

日本では、人事・労務部門冬の時代と言われている。かつては組合との折衝の窓口として、また人事異動の権限を持つセクションとして、各社の人事部は有力部門といわれていた。人事畑から社長が輩出されることも珍しくなかった。しかし、現在は、雇用調整に追われ、企業年金は会計制度からの圧力で制度変更せざるを得なくなっており、主体的、戦略的な人事活動は難しくなっている。

特に、企業年金を巡っては、数年前から、各社とも人事部と財務部のつばぜり合いが激しく行われていた。組合との関係を重視して大幅な制度変更に難色を示す人事部と、資金調達、会計制度面から大幅な制度変更に積極的な財務部との論争だ。ある会社の財務担当部長は、人事部は頭が固くて困る、とぼやいていたことを覚えている。

しかし、ここに来て、ほぼ各社とも決着がついてきたようだ。不況が長引く中で、資金調達の論理を優先せざるを得なくなってきている企業が多く見受けられる。先述の財務担当部長も、「もう人事部から副社長は出ない」とも発言していた。

当面はこれでも仕方ないかもしれないが、本当はこれでは困るのだ。最初に述べたように、人事と財務が一緒にことにあたることで、はじめて企業経営にマッチした企業年金制度が運営できる筈だからだ。

希望は持てる。すでにそういう企業が出てきているからだ。日本を代表し、確定拠出型年金の導入にも積極的だったこの企業は、随分以前から、人事部門と財務部門が充分話し合い、年金をめぐる協調体制が確立されていた。外部に向かって発信する情報が、人事部門も財務部門も見事に一致していた。昔なら、「官僚的」という一言で済まされていたかもしれないが、これまでの日本の企業文化からすれば画期的であった。人事部門の担当者が、会計制度や税制の問題点を指摘するし、財務部門の担当者が組合との関係や制度設計の細部まで熟知していた。こういう企業がどんどん増えていって、従業員の活力を充分に活かすことができるようになれば、日本経済の復活も現実味を帯びてくるだろう。

29日 若者受難の時期 Source : Young job seekers get squeezed out (USA Today)

アメリカの失業率は、5.8%と一気に高まった。柔軟な労働市場といってしまえばそれまでだが、アメリカ企業のダイナミックさ、変化への対応の速さには、目を見張るものがある。失業率の高まりを受け、議会、特に民主党は、失業者対策に注力している。中でも、失業者の医療保険に対する助成策は、民主党の経済刺激策の目玉となっている。

上記の記事は、そんな議会・政府内での議論に、一つくぎをさしている。失業対策は一筋縄ではいかないぞ、と。記事にもある通り、失業の嵐は、若者を直撃している。実務経験や技術を持っていない、または未熟な若者、大学卒業生達が、真っ先にlay offの対象となっている。もう少し詳しい分析は、EPFが公表している。

かつて労働組合が強く主張してきたseniorityの理屈でもなく、日本のように中高年従業員のコストが高いという理屈でもない。単純に、performance/costが低いところから切られているのである。年齢差別を徹底しようというアメリカ社会だから当然の帰結だろう。また、資本の論理からもうなづける。

しかし、若い人が必ずしも将来の技術、実務を担えないわけではない。彼らに経験を積ませなければ、不況が起きる度に、労働者の質に断絶が生じることになる。これは、社会全体にとって決して望ましい事ではないと思う。当面の景気対策という観点だけではなく、長期的な社会の活性化という観点からも政策論議を行ってもらいたいものだ。

28日 自己責任原則はどこに Source : Lobbyists Battling Enron Fallout (AP)

Enronの崩壊で、ロビイスト達は大忙しだ。企業年金の規制強化、会計監査の見直し、そしてエネルギー取り引き規制等。

中でも企業年金の見直しは、必至のようだ。世論調査では、8割方が規制強化を支持しているそうだ。加えて、大企業の姿勢が無責任というムードが強まっている。景気後退、September 11の影響で、大量Lay offが続出している事がその背景にあるのは間違いない。

一方で、企業側も強力な防戦体制を敷いている。米国商工会議所は、Enronの事件のために、善良な多数の従業員に影響を与えるような規制をしてはいけないと主張している。規制強化により、コストが高くなったり、401(k)やESOPの制度そのものが魅力のないものになってしまえば、多くの企業が年金制度をやめてしまうかもしれないというのである。

経営者側には、従業員に対する投資アドバイスを専門家にやってもらえるようにしたいという意見もあるようだ。これに応えるかのように、昨年12月、PWBAは、一部条件付きながら、financial services firmがasset allocation servicesを提供しても構わない、との見解を発表している。

しかしながら、ことはそう簡単ではない。PSCAがメンバー企業を対象に行った調査では、投資アドバイスを提供している企業は22%に過ぎず、提供しない理由として、受託者責任を問われる可能性があることと、コストがかさむことが挙げられている。上記のようなasset allocation serviceを専門家に任せたとしても、結果が芳しくなければ、その専門家の選任、モニター等に関する企業側の責任を追及される可能性があるからだ。

従業員自らの資産を自らの責任で運用する、という覚悟がなければ、DC制度の運営は成り立たないのではないか。規制強化や専門家のアドバイスといっても、運用の結果を保証するものではない。第一、Enronのように会計監査までぐるになって情報を隠していれば、規制強化やアドバイスは何の役にも立たない。むしろ、投資アドバイザーが、Enron以外の従業員に「Enron株が急成長している」という情報を提供する可能性がますます高くなるだろう。角を矯めて牛を殺すことにならないよう、冷静な議論が望まれる。

昨日の出生率の話で、「10年ほど前は1.80まで回復するという予測を出していた」と書いたが、ちょっと心許なかったので、平成10年版厚生白書で確認してみた。その368ページに、「出生率見通しの前提」という表がある。これによれば、平成4年(1992年)の中位推計では、2025年に1.80まで回復することになっていた。それが平成9年推計で、2050年に1.61と見直されていた。しかも、その中位推計の仮定には、『過去の趨勢の延長』とご丁寧に書いてある。これでは本当に困るのだ。

27日 出生率の見直し Source : 少子・高齢化急ピッチ、出生率1.39どまり(日経)

ようやく、という想いだ。

ここでいう出生率とは、一人の日本人女性が生涯で産む子供の数の推計値のこと。人口が一定に保たれるためには、この出生率が2.08なくてはならない。これより高ければ人口増、低ければ人口減ということだ。これが1.39どまりということは、相当なスピードで人口が減っていく、少子高齢化がすごいスピードで進んでいくということだ。

出生率の推計は、経済的には様々な面で影響をもたらす。例えば、製品やサービスによっては、そのライフサイクルは大きく変化する。子供服専門メーカーは、より一層のマーケティング、製品の差別化、事業の多角化などが求められるだろう。

長期経済的には、2つの面で重要となる。一つは公的年金、もう一つは労働の需給、とくに労働供給である。

「ようやく」というのは、公的年金の話である。確か10年ほど前には、この出生率が1.80まで回復するという予測を出していた。つい最近、これが1.61に修正され、今回の1.39である。公的年金制度は、超長期の賦課方式であり、将来の現役人口は非常に重要な役割を持つことになる。従って、公的年金制度の改正には、ある程度的確な人口推計が不可欠となる。しかし、この10年で、将来人口推計は、上記のように、大きく書き替えられた。これは、この10年間に突然、日本の社会構造や女性の人生設計が大きく変わったわけではない。70年代から始まった社会の変化、女性の社会進出、晩婚化などにより、徐々に出生率は下がってきたのに、それを認めようとしなかった、または認めたくなかった人達がいるからだ。

日本経済研究センターの八代尚宏理事長は、公的年金のお話をされる時、常にこういうフレーズから始められていた。「日本のエコノミストの経済予測と、人口学者の出生率予測は常に外れている。しかし、決定的に異なるのは、出生率予測が常に下方修正となっていることだ。何十年間も同じ方向に間違えるというのは、そもそもの前提や推計の方法が間違っているからだ。」と。

2000年の公的年金改革では、将来の支払総額を20%も削減するという、大きな減額措置を導入したが、それは、前回の甘い甘い出生率推計を前提にしたものだ。今回の数値を前提とすれば、次回の改正時期には、再度大なたをふるわなければならなくなる。こういった小出しに問題を出してくるのは、従来の日本の官庁の悪いやり方だ。問題は一気に整理しておき、実際の改正は現実的に、というのが国民にはわかりやすく、納得感もあるのに、官僚は「間違っていた」という言葉がとてもお嫌いだ。だから、出生率などという、徐々にしか変化し得ない推計値が、短期間に大幅修正せざるを得なくなる。これが国の経済を大きく過たせる結果となっている。これは、銀行の不良債権額の話と全く同じだ。

私個人の感覚では、この1.39でも高すぎると思う。確か、東京ではすでに1.1を下回る数値となっていたはずだ。東京の出生率は、全国の出生率の先行指数とも言われており、まだまだ下がり続けているのだ。

最後に、昨日のTopicsに付け足し。Websiteには掲載されていないようなのだが、1月27日付Washington PostのBusiness1面に、次の数値が掲載されていたので、ご紹介しておく。

401(k)プラン資産に占める自社株の割合 (2001年11月時点)

Proctor & Gamble 94.7%

Sherwin-Williams 91.6%

Abbott Laboratories 90.2%

Pfizer 85.5%

Anheuser-Busch 81.6%

Coca-Cola 81.5%

General Electric 77.4%

Texas Instruments 75.7%

McDonald's 74.3%

Home Depot 72.0%

Marsh & McLennan 72.0%

Textron 70.0%

Target 64.0%

Enron 62.0%

26日 401(k)の見直し議論 Source : The Battle Cry for Reform (CNN)

景気全体が下向きになっている事に加え、Enronの破綻によりEnron従業員の401(k)プランが大幅に減額した事が、この議論の発端になっている。記事にもある通り、既に議会では、昨年、Boxer-Corzineが、401(k)およびESOPの規制強化法案を提出している。また、Enronと現ブッシュ政権との緊密さが命取りとならないよう、ブッシュ大統領も401(k)プランの見直しの指示を出している。これは多分に政治的ポーズという匂いもするが、正式に大統領から行政府に指示が出され、それが公表されているのだから、なんの措置も取らずにお終いということにはならないだろう。

ERISAの制定は、企業年金(確定給付型、DB)の積立金が不充分なままある大企業が倒産してしまい、社会問題になったことがきっかけとなっている。この当時も、約束されていた年金が従業員に支払われないのはかわいそうとの論理から、支払保証制度まで取り入れてしまった。支払保証制度については、アメリカでは賛否両論あるが、支払保証制度またはその保険料の高騰が、確定拠出型(DC)の企業年金の成長を後押しした事は間違いないだろう。また、今年4月から施行となる、日本の確定給付企業年金法でも、支払保証制度の導入は見送られた。

このように、社会問題化すると大きくスイングしすぎるのがアメリカ社会だ。今回も、上記のようなブッシュ政権の政治的な配慮からも、かなり大幅な規制強化が導入される見込みが高い。

規制強化策の問題点は、上記のSourceの通りだが、そもそも確定拠出型、ESOPの制度が持つ本質の議論をしっかり行った上で、規制強化策を検討すべきだろう。

第1は、ERISAにESOPが盛り込まれるに至った思想背景だ。それは、株主の利益と従業員の利益を一致させるという、アメリカ資本主義社会における理想を実現しようとしたことだ。

第2は、選択の自由と自己責任の問題だ。自社株によるマッチングファンドを他の資産に転換させないというルールは、多くの企業で採用しているが、このルールに制約を設けることは、従業員の資産選択が広がるという意味ではいいのかもしれない。しかし、結果としてそれが機会損失となる可能性も出てくる。DCが有する資産選択の自由と自己責任という性格を一部制限してでも規制すべきなのかどうか、充分な議論が必要だろう。

アメリカのDCは、法律制定から約四半世紀が経ったところだ。そろそろ制度として成熟してくる段階であり、DCしか企業年金は持っていないという退職者の割合も徐々に高まってくるだろう。Enronの破綻をきっかけとした今回の見直し論議は、アメリカのDC制度の本質を変えてしまう可能性をはらんでいる。

25日 Website立ち上げ記念日

今日は、このwebsiteの立ち上げ記念日である。昨年末、Websiteの作成を思い立ってから、ほぼ1ヵ月かかってしまった。その間にも、このTopicsで取り上げたいことがたくさん起きた。Enronの破綻に伴い同社の401(k)が紙くずになってしまったこと、September 11の影響で、大企業が大量のLay offに走っていること、日本でワークシェアリングの議論が始まろうとしていること、等々。でも、それを一気に今日書き上げることは不可能なので、関連する話題が出た時に、また振り返ってみたいと思う。

いずれにしても、今日は帰宅してから祝杯をあげることとし、明日から本格的なコメントを記入していきたいと思う。